ablando en el congreso Alemán de joyería en Octubre pasado, el Dr. Guido Grohmann, director ejecutivo de la Asociación Federal de la Industria de la Joyería y la Relojería (BVSU), declaró: “Durante el período comprendido entre el verano pasado y las vacaciones de verano de este año, a medida que las tiendas reabrieron, podemos recordar un año excepcional en todos los ámbitos y particularmente en los segmentos de alta joyería y relojes de lujo”.

Es un sentimiento que se repite en los Estados Unidos, Asia y otros países Europeos, como lo confirma el «Índice de venta total SO8» de Mercury Project, que monitorea las ventas en los minoristas de relojes y joyería en los ocho mercados principales. Este índice aumentó un 9,8 % durante los primeros tres trimestres de 2022 en comparación con el mismo período de 2021. Es interesante notar que las cifras ya han superado los niveles previos a la pandemia, ganando un impresionante 20% en comparación con los primeros tres trimestres de 2019. China , Hong Kong y Macao, impactados por sus políticas de covid cero, y el Reino Unido, más golpeado por la crisis del costo de vida, fueron los únicos mercados que no se beneficiaron de este repunte.

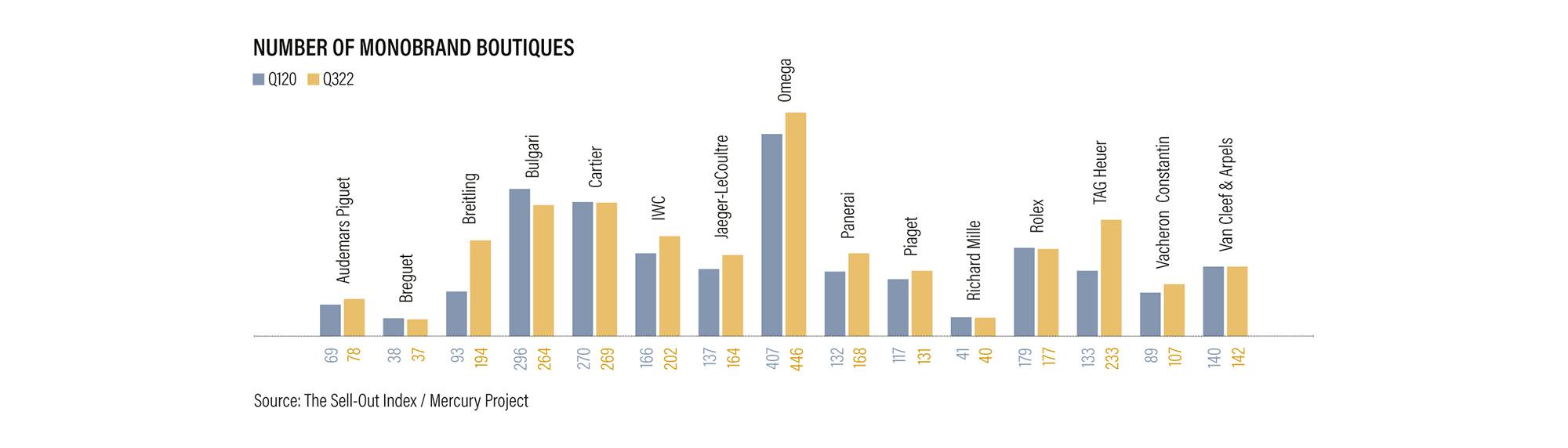

Numerosas marcas (Audemars Piguet, Breitling, IWC, Jaeger-LeCoultre, Omega, Panerai, Piaget, TAG Heuer, Vacheron Constantin y aparentemente Tudor) han reestructurado su red de distribución para incluir más tiendas monomarca, en lo que es una tendencia constante. Cartier planea abrir una docena de boutiques Cartier en los Estados Unidos en los próximos años. Algunas marcas se han embarcado en una ola de aperturas: Breitling dice que ha estado abriendo hasta dos tiendas por semana este año; Panerai está abriendo uno cada dos semanas. Tanto Kering (Boucheron, Pomellato, Qeelin) como Hermès Watches favorecen las ventas directas al consumidor sobre las ventas a través de terceros.

Esta tendencia está claramente confirmada por los resultados provisionales de Richemont. El crecimiento del primer semestre (finalizado el 30 de septiembre de 2022) fue impulsado por las ventas en las 1283 tiendas operadas directamente por el grupo suizo. Estos aumentaron un 30% a tipos de cambio reales y un 21% a tipos de cambio constantes. Este canal representa en la actualidad el 67% de las ventas del grupo frente al 57% del ejercicio anterior. Por el contrario, las ventas de franquicias, multimarca y agentes aumentaron solo un 6% a tipos de cambio constantes.

Apoyado por los principales minoristas

Del mismo modo, las principales cadenas minoristas de relojería y joyería están ampliando su presencia. Bucherer, Watches of Switzerland, The Hour Glass, Cortina y Wempe están desarrollando franquicias de marca. En China, minoristas como Chow Tai Fook, Luk Fook y Chow Sang Sang están haciendo lo mismo. Las asociaciones con las marcas adoptan diversas formas, desde la expansión geográfica hasta adquisiciones y nuevas ofertas, e implican relaciones contractuales que requieren más atención e interacción, así como más recursos que en el pasado.

Mientras continúa expandiendo su presencia en el mercado Estadounidense, Watches of Switzerland está elevando su presencia en Europa, inicialmente con la vista puesta en Escandinavia e Irlanda. El grupo opera actualmente 173 puntos de venta. Esto incluye 58 boutiques de marca en comparación con 20 tres años antes.

También en los Estados Unidos, Bucherer continúa con el cambio de marca de las salas de exhibición de Tourneau como Bucherer (luego de la adquisición de Tourneau en 2018). La cadena Suiza también compró Leeds & Son Fine Jewelers, un minorista de California anclado por Rolex y Patek Philippe. En Frankfurt, ha cortado la cinta en su primera boutique de joyería fina. Por otra parte, el grupo Pandora, que es la cadena de joyería más grande del mundo por número de puntos de venta, ha adquirido las 34 ubicaciones de su distribuidor portugués.

El impulso es más fuerte en China (aún sin certeza de cuándo el país reabrirá sus fronteras para los nacionales). La cadena de joyería con sede en Hong Kong Luk Fook, que es socia de las marcas del Grupo Swatch, habrá añadido 500 puntos de venta (principalmente franquicias) a su red durante 2022, aunque los competidores locales siguen el ritmo, incluido Lao Feng Xiang (+110 tiendas), Chow Tai Fook (aprox. +300 tiendas) y Chow Sang Sang (+100 tiendas). Los dos últimos son distribuidores autorizados de Rolex. Las marcas Suizas también han estado activas en la región, por ejemplo Omega (+50 boutiques en dos años), Breitling (+35 boutiques en dos años) y TimeVallée, parte del canal minorista de Richemont, que ha anunciado la apertura de una nueva tienda. en Shaoxing, en la provincia de Zhejiang. Los distribuidores más activos ahora buscan ciudades de Nivel 2 y Nivel 3.

Frente a la incertidumbre en China, India e incluso Nigeria ofrecen nuevas oportunidades de crecimiento. Actores locales como Kapoor, que tiene una flota de 13 tiendas, y Ethos, que recientemente se hizo pública en la bolsa de valores de Nueva Delhi y ha anunciado planes para abrir 35 tiendas en los próximos tres años junto con las 48 ubicaciones existentes, son clave para entrar en el difícil mercado indio. En Nigeria, un número creciente de prestigiosos relojeros Suizos se están asociando con el grupo Polo Luxury.

En el mercado de usados, las plataformas en línea se están ramificando hacia ubicaciones físicas. Después de las aperturas en Europa, WatchBox ha cortado la cinta en la ciudad de Nueva York. Por su parte, Watchfinder & Co. tiene una concesión dentro de los grandes almacenes Printemps Haussmann en París como complemento a su presencia en las tiendas de la marca Richemont. Los minoristas multimarca también están dispuestos a participar en este mercado prometedor (Deloitte estima que para 2030 el mercado de usados tendrá un valor de 35.000 millones de francos suizos). Al igual que Bucherer, que ha lanzado su oferta de relojes de segunda mano en varios países, Westime ha abierto un salón de relojes de lujo de segunda mano encima de su sala de exposición de Beverly Hills en California.

Renovaciones y nuevos conceptos

Otra prioridad es el desarrollo de destinos minoristas distintivos. Watches of Switzerland ha introducido un nuevo diseño para sus tiendas Goldsmiths en el Reino Unido, mientras que Signet Jewelers ha actualizado la identidad de sus tiendas Ernest Jones. Swarovski ha presentado un nuevo concepto de tienda en Macao, al igual que Mikimoto en los Estados Unidos.

Dado que las tiendas se cerraron debido a los bloqueos globales, muchas marcas aprovecharon estos dos años y renovaron sus tiendas insignia. Ejemplos notables son Cartier en París y Nueva York, y Chanel Horlogerie también en París. Otros han aprovechado las oportunidades en bienes raíces para reubicarse. Sincere Watch de Singapur ha reabierto su emblemático Sincere Haute Horlogerie (SHH) en una nueva dirección. En la ciudad de Nueva York, Chopard ha trasladado su buque insignia de Madison Avenue a la Quinta Avenida.

El compromiso del cliente es una prioridad en la agenda de las marcas de lujo y, a veces, puede tomar formas sorprendentes. Louis Vuitton, por ejemplo, inauguró su propio restaurante en Chengdu, China. Montblanc ha abierto su concepto Suite 4810 en los Campos Elíseos de París. Jaeger-LeCoultre ha presentado su Café Reverso 1931 en varios lugares del mundo, mientras que Franck Muller tiene su propia pastelería en el distrito Ginza de Tokio.

Reducir los minoristas multimarca

“Mientras nuestros minoristas estén haciendo un buen trabajo, no tengo planes de hacerlo [por ellos]. Prefiero centrarme en hacer relojes. Pero tan pronto como ya no sea el caso, abriré mis propias tiendas”, declaró Thierry Stern, presidente de Patek Philippe, en una entrevista reciente con NZZ. Patrick Pruniaux es director de Girard-Perregaux y Ulysse Nardin. Cuestionado por L’Agefi, señaló que, “Hemos reducido nuestra red a la mitad en los últimos cuatro años. Hemos mantenido asociaciones duraderas, pero también hemos agregado minoristas líderes que invierten en sus tiendas y en la capacitación del personal”. El comercio minorista está cada vez más exprimido por las marcas, muchas de las cuales se están retirando de los puntos de venta multimarca.

Al igual que sus contrapartes de lujo, las marcas más asequibles están igualmente enfocadas en optimizar su presencia geográfica, y en racionalizar y mejorar su red reduciendo el número de tiendas, dando prioridad a las boutiques monomarca y los canales digitales. Durante un período de tres años, TAG Heuer ha reducido el número de sus tiendas de más de 3.000 a 2.500. Louis Erard ha cerrado más de 300 de sus 400 puntos de venta mientras crece su negocio en línea.

Las marcas independientes más pequeñas, posicionadas por encima de los 10.000 francos Suizos, están adoptando un rumbo similar, aprovechando al mismo tiempo el hecho de que las grandes marcas se están retirando de la distribución multimarca. De un panel de 36 marcas, cada una presente en menos de 100 tiendas, el promedio de cierres por marca en dos años es de 15 frente a 11 aperturas. Arnold & Son, Greubel Forsey, MB&F, H. Moser & Cie. y Jacob & Co. se encuentran entre los independientes que han reestructurado ampliamente su red a través de cambios y reducciones en la cantidad de socios minoristas. Un puñado de minoristas locales ofrecen un nivel de experiencia y una clientela leal de conocedores que los han convertido en socios de distribución esenciales para estos fabricantes de alto valor agregado. Incluyen artistas como Cellini en Nueva York, Ahmed Seddiqi & Sons en Dubai, Berger en Ciudad de México, Chronopassion en París o Stephen Silver en California.

Algunos minoristas han tomado decisiones con importantes consecuencias estratégicas. Por ejemplo, Gübelin transformó su boutique de Lucerna en una tienda TimeVallée.

A veces, las decisiones se toman en respuesta al contexto geopolítico. A pesar de haber invertido sustancialmente en China, el conglomerado Lotte de Corea del Sur se retiró del mercado chino después de que las disputas diplomáticas entre Seúl y Beijing desencadenaron una campaña para boicotear sus negocios. Al igual que el Covid o la guerra en Ucrania, los factores geopolíticos, de salud o ambientales pueden tener consecuencias significativas e imprevistas en el panorama mundial de distribución de relojes.